金市況・ニュース

- 25日のNY金は上伸、米FRBの利上げペース減速観測を背景に11月28日 10:2125日のNY金は上伸。中心限月12月物の清算値(終値に相当)は前日比8.4ドル高の1754.0ドル。

感謝祭の祝日明けで薄商いの中、12月開催の米連邦公開市場委員会(FOMC)での利上げ幅が0.5%に縮小するとの観測を背景が、金利を生まない資産である金にとっては支援材料となり、NY金は上伸した。ただ、対主要国通貨でのドル高も進行し、上げ幅は限られた。 - 25日の金ETF現物保有量は増加、現物保有量908.96トン11月28日 09:22ニューヨーク証券取引所に上場されている世界最大規模の金ETF「SPDRゴールド・シェア」現物保有量は、22日時点で前日比2.03トン増の908.96トンとなった。

また、「SPDRゴールド・シェア」の現物保有量は22日現在、昨年12月末と比べ66.70トン減少している。 - 24日のNY金は休場、感謝祭の祝日のため11月25日 08:1224日のNY金は感謝祭の祝日のため休場。

- 23日のNY金は上伸、ドル安を受け11月24日 09:1423日のNY金は上伸。中心限月12月物の清算値(終値に相当)は前日比5.7ドル高の1745.6ドル。

米S&Pグローバルが23日に発表した11月の米総合購買担当者景気指数(PMI)速報値が46.3と10月確定値の48.2から低下。また、11月開催分の米連邦公開市場委員会(FOMC)の議事要旨を受けて米連邦準備制度理事会(FRB)が近く利上げ幅を縮小するとの見方が強まったことなどから、対主要国通貨でのドル安が進行。ドル建てNY金は割安感からの買いが入り上伸した。 - 22日の金ETF現物保有量は増加、現物保有量906.93トン11月24日 09:01ニューヨーク証券取引所に上場されている世界最大規模の金ETF「SPDRゴールド・シェア」現物保有量は、22日時点で前日比0.87トン増の906.93トンとなった。

また、「SPDRゴールド・シェア」の現物保有量は22日現在、昨年12月末と比べ68.73トン減少している。 - 21日のNY金は下落、中国の新型コロナ感染再拡大など背景に11月22日 09:1121日のNY金は下落。中心限月12月物の清算値(終値に相当)は前日比14.8ドル安の1739.6ドル。

中国では新型コロナウイルスの感染再拡大を受け、同国各地でロックダウン(封鎖措置)が導入された他、首都北京では複数の地区で学校の授業がオンラインに移行。中国の消費需要が後退するとの見方から、中国との経済的な結びつきが強い欧州の株式市場が商品株主導に下落し、ユーロ売りドル買いが進行。ドル建てNY金は割高感からの売りが入り下落した。

今週は、23日に11月開催分の米連邦公開市場委員会(FOMC)議事要旨、24日に欧州中央銀行(ECB)の10月会合の議事要旨の公開をそれぞれ控えることも手じまい売りの圧力を強めた。 - 21日の金ETF現物保有量は増加、現物保有量906.06トン11月22日 08:35ニューヨーク証券取引所に上場されている世界最大規模の金ETF「SPDRゴールド・シェア」現物保有量は、21日時点で前日比1.44トン増の906.06トンとなった。

また、「SPDRゴールド・シェア」の現物保有量は21日現在、昨年12月末と比べ69.60トン減少している。 - 18日のNY金は軟調、米追加利上げ観測など背景に11月21日 09:0018日のNY金は軟調。中心限月12月物の清算値(終値に相当)は前日比8.6ドル安の1754.4ドル。

欧州中央銀行(ECB)当局者らが18日、フランクフルトで開催された金融に関する会合で行った講演で、インフレに対応するための利上げの継続と、量的引き締め(QT)の早期開始を示唆。金融引き締めの早期実現のためにECBの利上げペースが鈍化する可能性があるとの見方が台頭した。また、ボストン地区連銀のコリンズ総裁が同日、米連邦準備制度理事会(FRB)は12月に0.75%の利上げもまだなお検討していると発言したことで、欧米の金利差を意識したユーロ安ドル高が進行し、ドル建てNY金は割高感からの売りが入り下落した。また、米FRBの積極利上げ観測も引き続き、金利を生まない資産である金の弱材料となっている。 - 18日の金ETF現物保有量は減少、現物保有量904.62トン11月21日 08:34ニューヨーク証券取引所に上場されている世界最大規模の金ETF「SPDRゴールド・シェア」現物保有量は、18日時点で前日比1.73トン減の904.62トンとなった。

また、「SPDRゴールド・シェア」の現物保有量は18日現在、昨年12月末と比べ71.04トン減少している。 - 今週のNY金は上下動、地政学的リスクや米金利見通しなどを手掛かりに11月18日 14:33

今週(14日〜18日)のNY金は上下動の後に下落。 米経済指標を受けた米連邦準備制度理事会(FRB)の利上げペースの鈍化期待や、ロシア製ミサイルがポーランドへ着弾したとの報道を手掛かりに金価格は一時上伸。しかし、買い一巡後は上げ幅を削られ、週末にかけて下落する展開となった。

15日、ロシア軍によるウクライナへの大規模なミサイル攻撃が発生する中で、ウクライナと国境を接するポーランドへとロシア製のミサイルが着弾した。北大西洋条約機構(NATO)加盟国のポーランドへの攻撃は、条約締結国全体への攻撃とみなされ、他の締結国は武力の使用を含むあらゆる行動でポーランドを援助することが求められる。このため、ウクライナとロシア間の紛争が他国へ飛び火し、第三次世界大戦が勃発する恐れもあった。

安全資産として金は買われて値を伸ばしたが、ポーランド政府がこれはポーランドに対する意図的な攻撃ではなかったとし、ひとまず大戦勃発の危険が回避されると、手じまい売りなどが入りNY金は上げ幅を縮小した。

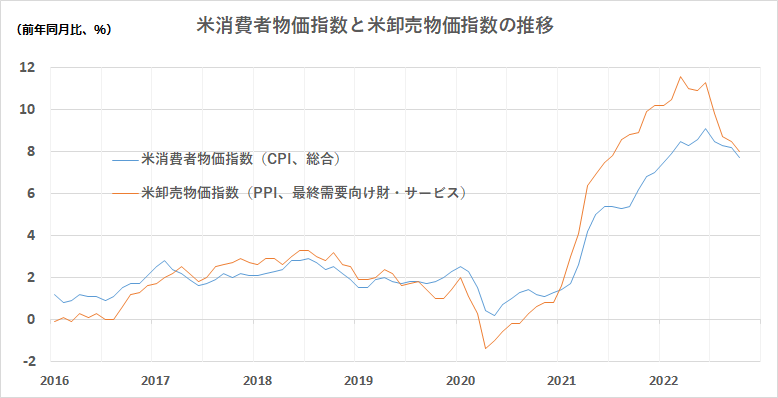

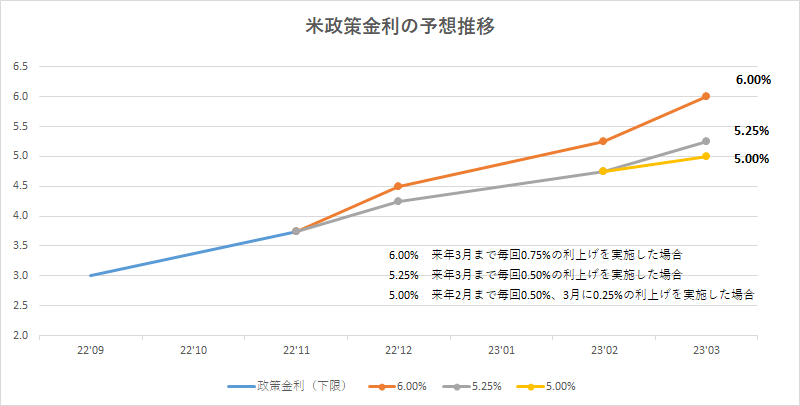

ポーランドの見解として、同国へ着弾したミサイルを、ウクライナ軍がS-300防空システムで用いたミサイルと判定。同防空システムはロシア軍では「S-300」、NATOのコード名はSA-10「グランブル(Grumble)」と呼ばれる長距離地対空ミサイルシステムで、ソビエト連邦時代に開発されたが、現在も現役で運用される。今回の事件ではウクライナ軍が発射した旧型のミサイルが制御を外れて迷走した可能性が高いとしている。米FRBを始めとした各国中銀の利上げペースを巡る思惑も交錯。米消費者物価指数(CPI)や米卸売物価指数(PPI)が市場予想を下回ったことで、米FRBが利上げペースを緩めるとの思惑が市場で台頭し、CMEのフェドウォッチでは12月の米連邦公開市場委員会(FOMC)の利上げ幅が0.5%となる確率を8割以上織り込み、来年第1四半期に政策金利FF金利誘導目標5%‐5.25%を下限としてターミナルレート(最終到達点)を迎えることを見込んでいる。

ただ、米FRB高官らはインフレが高過ぎるとの見解を崩していない。現状、景気後退(リセッション)が起きても金融引き締めを継続する強い姿勢を示すことで市場へ影響力を及ぼしている米FRBが、12月の米FOMCで利上げ幅を縮小した後に、来年に再度利上げ幅を拡大するようだと、米FRBが市場へ与える影響力が薄れると共に期待インフレ率が上昇し、その後の柔軟な対応が困難になる可能性があることも、米FRBが利上げ幅の縮小に慎重になる理由のひとつ。今後発表される経済指標がインフレ圧力の高止まりを示す内容になれば、逆に市場の予想を上回る金融引き締めが実施される可能性も強まってくる。当面は経済指標と米FRB高官らの発言に一喜一憂する荒い値動きが続くと考えられる。

- 17日のNY金は下落、対ユーロでのドル高を受け11月18日 08:5017日のNY金は下落。中心限月12月物の清算値(終値に相当)は前日比12.8ドル安の1763.0ドル。

セントルイス連銀のブラード総裁は17日、米政策金利が「まだ十分に制限的な水準に達していない」とし、一段の利上げの必要性を主張。米連邦準備制度理事会(FRB)による積極利上げ観測が高まると共に、対ユーロでのドル高が進行。ドル建てNY金は割高感からの売りが入り下落した。

欧州中央銀行(ECB)の中でタカ派色が最も強い政策委メンバーのひとりとされるオーストリア中央銀行のホルツマン総裁が15日、景気後退(リセッション)を招きかねない過度な利上げに対しては注意が必要と発言したことが市場からハト派的と受け止められ、ECBが今後の利上げペースを鈍化させる可能性があるとの見方が台頭していることがユーロ売りドル買い圧力を高めたとの指摘も聞かれた。 - 16日のNY金は軟調、地政学的リスクへの警戒感が後退11月17日 09:0216日のNY金は軟調。中心限月12月物の清算値(終値に相当)は前日比1.0ドル安の1775.8ドル。

北大西洋条約機構(NATO)のストルテンベルグ事務総長は16日、15日にポーランドへ着弾したミサイルは、ウクライナの迎撃ミサイルが原因の可能性が高いとの認識を示した。これを受け、市場の地政学的リスクへの警戒感が後退。有事の備えとして買われていた金の買いが一巡し、時間外取引で上昇していた上げ幅は一掃された。

ポーランド政府は、ポーランドに着弾したミサイルは同国に対する意図的な攻撃ではないとの認識を示したうえで、ポーランドに着弾したミサイルが1970年代に製造されたS-300ミサイルであり、ウクライナのミサイル対空部隊によって使用された可能性が高いとしている。

また、米連邦準備理事会(FRB)高官らのタカ派発言も金利を生まない資産である金にとっては弱材料。ウォラーFRB理事は今後利上げペースを落とすことを「より快適」としつつも、12月の米連邦公開市場委員会(FOMC)での利上げ幅の縮小については慎重姿勢を示した。米サンフランシスコ地区連銀のデイリー総裁は現段階では利上げの一時停止は検討されておらず、利上げペースは議論中との認識を示した。 - 16日の金ETFは増加、現物保有量906.35トン11月17日 08:32ニューヨーク証券取引所に上場されている世界最大規模の金ETF「SPDRゴールド・シェア」現物保有量は、16日時点で前日比1.73トン増の906.35トンとなった。

また、「SPDRゴールド・シェア」の現物保有量は16日現在、昨年12月末と比べ69.31トン減少している。 - 15日のNY金は横ばい、ポーランドへのロシア製ミサイル着弾報道を受け時間外で上伸11月16日 09:1415日のNY金は横ばい。中心限月12月物の清算値(終値に相当)は前日比0.1ドル安の1776.8ドル。

15日に米労働省が発表した10月の米生産者物価指数(PPI)は前年同月比8%上昇となり、伸び率が市場予想の8.3%上昇を下回ったことで、米国のインフレのピークアウトした可能性があるとの見方から、米連邦準備制度理事会(FRB)が12月の米連邦公開市場委員会(FOMC)での利上げ幅を縮小するとの見方が一段と強まった。

また16日未明には、ロシア製のミサイルが北大西洋条約機構(NATO)加盟国のポーランドへ着弾したとの報を受け、地政学的リスクの高まりをみた買いも入り、ドル建てNY金は清算値確定後の時間外取引では一時前日比14.9ドル高の1791.8ドルまで上伸した後、利食い売りなどに上げ幅を削られたものの、堅調に推移している。 - 15日の金ETFは減少、現物保有量904.62トン11月16日 08:43ニューヨーク証券取引所に上場されている世界最大規模の金ETF「SPDRゴールド・シェア」現物保有量は、15日時点で前日比5.79トン減の904.62トンとなった。

また、「SPDRゴールド・シェア」の現物保有量は15日現在、昨年12月末と比べ71.04トン減少している。 - 14日のNY金は上伸、米FRB高官らの発言を手掛かりに上下動11月15日 09:0114日のNY金は上伸。中心限月12月物の清算値(終値に相当)は前日比7.5ドル高の1776.9ドルとなった。

ウォラー米FRB理事が13日、シドニーで開催された経済会議の席で、先週発表の10月の米消費者物価指数(CPI)上昇率が低下したことは良いニュースだがデータのひとつに過ぎず、次回の米連邦公開市場委員会(FOMC)で利上げ幅を0.5%に縮小させることは起こり得るとしながらも、高インフレ抑制に引き続き取り組んでいく姿勢を示したことで、米長期金利とドル指数がそれぞれ上昇し、ドル建てNY金が下落する場面もあった。しかし、ブレイナード副議長が14日、ブルームバーグとのインタビューで、利上げペースの鈍化が近い将来に適切になる可能性があると示したことで、ドル安が進行。ドル建てNY金は、割安感からの買いが入り上伸した。 - 14日の金ETFは増加、現物保有量910.41トン11月15日 08:29ニューヨーク証券取引所に上場されている世界最大規模の金ETF「SPDRゴールド・シェア」現物保有量は、14日時点で前日比0.29トン増の910.41トンとなった。

また、「SPDRゴールド・シェア」の現物保有量は14日現在、昨年12月末と比べ65.25トン減少している。 - 11日のNY金は上昇、米FRBの利上げ減速観測などを受け11月14日 09:0111日のNY金は上昇。中心限月12月物の清算値(終値に相当)は前日比15.7ドル高の1769.4ドルとなった。

米連邦準備制度理事会(FRB)による利上げペースの減速観測や中国の保健当局が新型コロナウイルス感染対策の一部緩和などを手掛かりに、対主要国通貨でのドル安が進行。ドル建てNY金は割安感からの買いが入り上伸した。 米労働省が10日に発表した10月の米消費者物価指数(CPI)が前年同月比7.7%上昇と、市場予想(8.0%上昇)を下回り、米FRBの積極的な引き締めの効果によりインフレが抑制され始めているとの見方が台頭。米長期金利が下落したことも、金利を生まない資産である金にとっては支援材料となっている。 - 11日の金ETFは減少、現物保有量910.12トン11月14日 08:32ニューヨーク証券取引所に上場されている世界最大規模の金ETF「SPDRゴールド・シェア」現物保有量は、11日時点で前日比1.45トン減の910.12トンとなった。

また、「SPDRゴールド・シェア」の現物保有量は11日現在、昨年12月末と比べ65.54トン減少している。 - 10日のNY金は上伸、米CPIの低下を眺めた米FRBの利上げペースの鈍化観測を背景に11月11日 09:0410日のNY金は上伸。中心限月12月物の清算値(終値に相当)は前日比40.0ドル高の1753.7ドルとなった。

米労働省が10日発表した10月の米消費者物価指数(CPI)は前年比7.7%の上昇となり、9月(8.2%上昇)から減速し、市場予想(8.0%)を下回った。これを受け、米連邦準備制度理事会(FRB)の利上げペースが鈍化するとの見通しが強まると共に、米長期金利の指標となる10年債利回りや外国為替市場でのドル安が進行。ドル建てNY金割安感からの買いが入り上伸した。

市場の関心は米FRBが目指すターミナルレート(政策金利の最終到達点)予想に向けられ、CMEのFedウオッチが示すフェデラル・ファンドレート(FF金利)が織り込むターミナルレート予想は5%を下回った。また、12月の米連邦公開市場委員会(FOMC)で0.50%の利上げが実施される確率は9日時点の56.8%から日本時間9時現在は80.6%に上昇している。

※ 当社提供のs情報について

本サービスは、投資判断の参考となる情報の提供を目的としたものであり、投資勧誘を目的として提供するものではありません。投資方針や時期選択等の最終判断はご自身で判断されますようお願いいたします。なお、本サービスにより利用者の皆様に生じたいかなる損害についても、第一商品は一切の責任を負いかねますことをご了承願います。