金市況・ニュース

- 13日の金ETFは減少、現物保有量は982.72トン10月14日 08:47ニューヨーク証券取引所に上場されている世界最大規模の金ETF「SPDRゴールド・シェア」現物保有量は、10月13日時点で前日比2.33トン減の982.72トン。2020年4月3日(978.99トン)以来、約6か月半ぶりの低水準となった。

また、「SPDRゴールド・シェア」の現物保有量は10月13日現在、昨年12月末と比べ188.02トン減少している。 - 12日のNY金は上伸、世界的なインフレ懸念の高まりを背景に10月13日 09:1312日のNY金は上伸。中心限月の期近12月限の清算値(終値)は前日比3.60ドル高の1759.30ドルとなった。

エネルギー価格急騰によるインフレ懸念が強まる中、投資家のリスク回避姿勢が強まると共に、インフレヘッジとして金を買う動きが強まり上伸した。ただ、対ユーロでのドル高が相場の上値を押さえ、上げ幅は限られた。

NY原油が高止まりしている他、欧州地域では天然ガスの価格上昇、中国では石炭価格の上昇にともなう電力不足による景気減速懸念が台頭していることで、インフレ高進と景気低迷が同時に進むスタグフレーションへの警戒感が高まっていることも、安全資産として金が買われる要因。国際通貨基金(IMF)は12日、世界経済見通しの改定を発表。2021年の実質成長率の見通しを5.9%と前回7月の予測から0.1ポイント引き下げた。新型コロナウイルスの感染再拡大による供給制約が響き、全体として成長に下振れリスクがあるとの懸念や、高インフレ率が長引く可能性にも警戒感を示している。 - 11日のNY金は下落、対円でのドル高を受け10月12日 09:1411日のNY金は下落。中心限月の期近12月限の清算値(終値)は前日比1.70ドル安の1755.70ドルとなった。

米連邦準備制度理事会(FRB)が11月にも量的緩和の縮小(テーパリング)の開始時期を発表するとみられていることが、米債利回りを押し上げる中、企業の銀行の資金決済が多くなるため、実需のドル需要が強まる5・10日を迎え、日米の金利差を意識した円売りドル買いが進行。また、エネルギー価格の上昇を背景に安全通貨としてドルを買う動きも強まり、対円でのドル高が進行。ドル建てNY金は割高感からの売りが入り下落した。

新型コロナウイルス流行下での産油国の減産や、石油企業の配当重視の姿勢、各国政府にクリーンなエネルギーへの転換を迫る圧力といった要因で石油生産が鈍る中、コロナ禍からの経済回復を背景に、エネルギー需要が過熱気味となっており、米国産標準油種WTIの中心限月11月限は一時82.18ドルまで上昇し、2014年10月29日(高値82.88ドル)以来、約7年ぶりの高値をつけた。 - 9月の金ETFの現物保有量は、欧米ファンド主導に減少10月11日 11:40

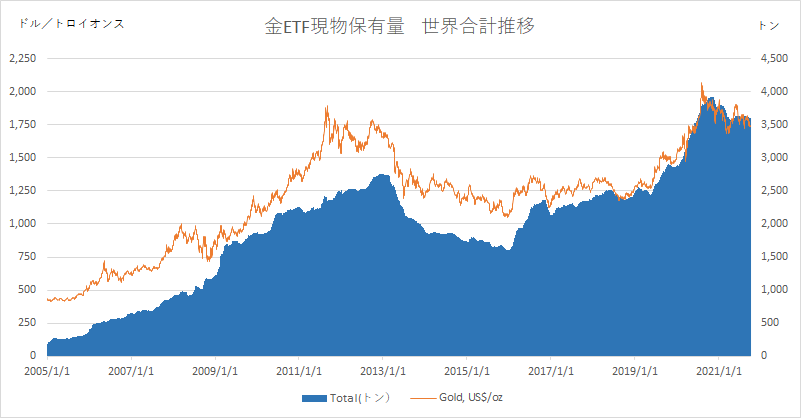

国際的な産金業界団体ワールド・ゴールド・カウンシル(WGC)は10月7日、世界の金上場投資信託(ETF)の現物保有量の推計を発表。世界の金ETFの現物保有量の合計は9月30日時点で前月比15.24トン減の3591.93トン。金額ベースでは2014億5907万7296ドルとなった。

9月の金ETFの現物保有量の減少は、欧州と北米のファンドからの資金流出が主要因。各国中央銀行は、新型コロナウイルスの感染拡大による経済の悪影響を抑えるために実施していた金融緩和策の縮小方針を示したことで、過剰流動性の受け皿となっていた金から資金が流出した。

欧州中央銀行(ECB)は9月9日、新型コロナパンデミック緊急購入プログラム(PEPP)による購入ペースを適度に減速することを決定。また、米連邦準備制度理事会(FRB)は、量的緩和の縮小(テーパリング)の開始時期をまだ発表していないが、22日に開催された米連邦公開市場委員会(FOMC)参加者による金利見通しでは、2022年末までに政策金利のフェデラル・ファンド(FF)金利の引き上げを見込む参加者が9人と参加者の半数を占め、2022年中の利上げの可能性が高まったことが、金利を生まない資産である金にとっては弱材料となった。

一方、アジア圏では中国とインドでの金ETF現物保留量が増加。中国では、同国不動産大手、恒大集団の債務不履行(デフォルト)懸念が支援材料。また、インドでは金価格の低迷を受けた値頃感からの購入に支えられた。

- 8日のNY金は軟調、9月の米雇用統計を受け上下動10月11日 09:078日のNY金は軟調。中心限月の期近12月限の清算値(終値)は前日比1.80ドル安の1757.40ドルとなった。

8日に米労働省が発表した9月の米雇用統計は、非農業部門雇用者数が前月比19万4000人増と市場予想の50万人増を下回り、9か月ぶりの小幅な増加に留まった。これを受け、NY金は一時上伸し、高値1782.40ドルをつけた。しかし、米連邦準備制度理事会(FRB)が年内に量的緩和の縮小(テーパリング)を開始するという計画は変わらないとの見方や、利益確定の売りも入り上げ幅を縮小。その後は、米長期金利の指標となる10年債利回りが1.617%と6月以来の高水準をつけたことが、金利を生まない資産である金にとっては弱材料となり、マイナス圏に値を沈めた。 - 8日の金ETFは減少、現物保留量は985.05トン10月11日 08:52ニューヨーク証券取引所に上場されている世界最大規模の金ETF「SPDRゴールド・シェア」現物保有量は、10月8日時点で前日比1.49トン減の985.05トン。2020年4月6日(984.26トン)以来、6か月ぶりの低水準となった。

また、「SPDRゴールド・シェア」の現物保有量は10月8日現在、昨年12月末と比べ185.69トン減少している。 - 7日のNY金は反落、米雇用統計の発表を控えた動き10月8日 08:527日のNY金は反落。中心限月の期近12月限の清算値(終値)は前日比2.60ドル安の1759.20ドルとなった。

7日に米労働省が発表した10月2日までの米週間新規失業保険申請件数は、前週比3万8000件減の32万6000件となり、4週ぶりに改善すると共に事前予想(34万8000件)よりも良好な内容となった。米労働市場の回復傾向が示され、米連邦準備制度理事会(FRB)による利上げ時期の前倒し観測が強まったことで、米長期金利が上昇する一方、金利を生まない資産である金は売られて下落。ただ、8日(日本時間8日21:30)に9月の米雇用統計の発表を控えることで全般的には様子見姿勢が強く、下げ幅は限られた。

なお、本日は中国の国慶節の連休が明け、同国の関係者が市場に戻るため、経営危機に陥っている中国不動産大手、中国恒大集団を巡る懸念も再燃しやすいことには注意したい。報道によると、恒大から債務保証を受けた企業が満期を迎えた社債の支払いを行わず、債務不履行(デフォルト)に陥る恐れが浮上している。 - 6日のNY金は小幅高、強弱材料が交錯10月7日 08:536日のNY金は堅調。中心限月の期近12月限の清算値(終値)は前日比0.90ドル高の1761.80ドルとなった。

米国の共和党のマコネル上院院内総務は6日、12月まで米債務上限の一時的拡大を容認すると表明。米民主・共和両党が連邦債務上限引き上げで合意し、米国の債務不履行(デフォルト)が避けられるのではないかとの楽観的な見方が強まる中、米長期金利の指標となる10年債利回りが下落したことが、金利を生まない資産である金の支援材料となった。原油価格の高止まりを背景としたインフレ高進への懸念も下支え要因。しかし、米連邦準備制度理事会(FRB)による量的緩和の縮小(テーパリング)の年内開始見通しや、対主要国通貨でのドル高が進行したことなどが相場の上値を押さえ、強弱材料が交錯する中、NY金は小幅高となった。 - 5日のNY金は反落、好調な米経済指標や米長期金利の上昇を受け10月6日 09:265日のNY金は反落。中心限月の期近12月限の清算値(終値)は前日比6.7ドル安の1760.90ドルとなった。

米サプライ管理協会(ISM)が5日に発表した9月のサービス業購買担当者景況指数(PMI)は61.9と、前月の61.7から小幅上昇。新型コロナウイルス感染拡大が継続する中、供給制約と物価高で伸びは抑制されたが、市場予想の60.0を上回ったことで、外国為替市場では対主要国通貨でのドル高が進行し、ドル建てNY金は割高感からの売りが入り下落。また、米連邦債務上限引き上げを巡る懸念やインフレ懸念を背景に、米長期金利が上昇したことも、金利を生まない資産である金にとっては弱材料となった。

ただ、週末に米雇用統計の発表を控えて全般的に様子見姿勢が強く、売り一巡後は買い拾われ、下げ幅を縮小する展開となった。8日に公表予定の米9月の非農業部門雇用者数は48万8000人の雇用増が予想されている。 - 4日のNY金は3日続伸、原油高を受けたドル安などを支援材料に10月5日 09:174日のNY金は3日続伸。中心限月の期近12月限の清算値(終値)は前営業日比9.20ドル高の1767.60ドルとなった。

石油輸出国機構(OPEC)加盟国とロシアなど非加盟の産油国で構成する「OPECプラス」は4日、協調減産を11月も日量40万バレル縮小する方針を確認。世界経済が新型コロナウイルス感染拡大前の水準へ回復する中、今後もエネルギーを巡る供給逼迫が続くとの見方が強まり、市場のインフレ懸念が強まった。これを受け、米ドルはエネルギー価格に敏感に反応しやすい通貨に対し下落。主要6通貨で構成されるドル指数が下落したことから、ドル建てNY金は割安感からの買いが入り上伸した。

また、バイデン米大統領は同日、共和党が民主党と協力して連邦債務上限引き上げに賛成票を投じない限り、米国が債務不履行に陥らないと保障することはできないと発言。米国の債務上限問題への懸念が払しょくされていないことも、安全資産として金が買われる要因となった。

今週は国慶節の祝日のため中国市場が7日まで休場となるため全般的に様子見姿勢が強まる中、8日に発表される米雇用統計に市場の注目が集まっている。 - 1日のNY金は小幅続伸、対主要国通貨でのドル安などを受け10月4日 08:481日のNY金は小幅続伸。中心限月の期近12月限の清算値(終値)は前日比1.40ドル高の1758.40ドルとなった。

新型コロナウイルスを巡る状況や、米連邦債務上限引き上げを巡る議会の攻防などを巡る懸念から、投資家のリスク回避姿勢が強まると共に、安全資産としての金は買われて上伸した。また、米長期金利の指標となる10年債利回りが小下落したことや、対主要国通貨でのドル安が進行したことも、金の支援材料となった。しかし、米連邦準備制度(FRB)が11月にも量的緩和の縮小(テーパリング)を開始するとの見方や、利上げ開始時期が前倒しされる可能性があるとの観測を背景に、市場でのドル高観測は強く、NY金の上げ幅は限られた。 - 1日の金ETFは減少、現物保留量は986.54トン10月4日 08:36ニューヨーク証券取引所に上場されている世界最大規模の金ETF「SPDRゴールド・シェア」現物保有量は、10月1日時点で前日比3.49トン減の986.54トン。2020年4月7日(985.71トン)以来、5か月ぶりの低水準となった。

また、「SPDRゴールド・シェア」の現物保有量は10月1日現在、昨年12月末と比べ184.20トン減少している。 - 30日のNY金は急反発、米新規失業保険申請件数の増加などを受け10月1日 09:0130日のNY金は急反発。中心限月の期近12月限の清算値(終値)は前日比34.1ドル高の1757.00ドルとなった。

米労働省が30日に発表した9月25日までの1週間の新規失業保険申請件数が前週比1万1000件増の36万2000件となり、3週連続で増加。市場予想の33万5000件を上回ったことで、米労働市場の回復に対する懸念が強まりを背景に安全資産としての買いが入った他、先日までの下落に対する反動で値頃感からの買いが入り、大幅に反発した。また、中国の不動産開発大手、中国恒大集団の債務不履行(デフォルト)懸念や中国各地で工場の一時停止を引き起こしている電力不足などを巡る思惑なども支援材料視されている。

なお、米議会上下両院が10月1日から始まる2022会計年度の一部資金を手当するつなぎ予算案を可決。12月3日までの予算を手当てする内容で、政府機関の一部が閉鎖に追い込まれる事態は当面回避された。 - 29日のNY金は続落、米国の量的緩和縮小の年内開始観測を背景に9月30日 09:0929日のNY金は続落。中心限月の期近12月限の清算値(終値)は前日比14.60ドル安の1722.90ドルとなった。

米連邦準備理事会(FRB)が11月に量的緩和の縮小(テーパリング)を開始し、来年末にも利上げを実施するとの期待感を背景に、対主要国通貨でのドル高が進行。主要6通貨に対するドル指数は一時、2020年9月以来の高値94.435をつけたことで、ドル建てNY金は割高感からの売りが入り続落した。また、米議会の債務上限引き上げを巡る攻防に注目が集まる中、米国債に対する売りが減速したものの、米長期金利の指標となる米10年債利回りが依然として高止まりしていることも、金利を生まない資産である金の価格を下押し、ドル建てNY金は終値ベースでは今年3月31日(1715.60ドル)以来、約半年ぶりの安値圏に値を沈めた。 - 28日のNY金は下落、米長期金利の上昇やドル高が弱材料9月29日 09:0528日のNY金は下落。中心限月の期近12月限の清算値(終値)は前日比14.50ドル安の1737.50ドルとなった。

米連邦準備制度理事会(FRB)による量的緩和縮小(テーパリング)の開始が11月にも発表されるとの観測を背景に、米国債利回りはほぼ全ての年限で上昇すると、対主要国通貨でのドル高が進行。ドル建てNY金は割高感からの売りが入り下落した。

また、28日の米上院公聴会において、パウエル米連邦準備制度理事会(FRB)議長とイエレン米財務長官が証言。米債務上限が引き上げられず、そのために米国が債務不履行(デフォルト)に陥れば、壊滅的な影響が及ぶと警告。米債務上限引き上げを巡る懸念が深まる中、米株式市場が急落したことで、金を売って損失を補う動きが強まり、NY金は中心限月としては8月10日(終値1731.70ドル)以来、7週間ぶりの安値水準となった。 - 28日の金ETFは小幅減少9月29日 08:48ニューヨーク証券取引所に上場されている世界最大規模の金ETF「SPDRゴールド・シェア」現物保有量は、9月28日時点で前日比3.2トン減の990.03トン。2020年4月8日(988.63トン)以来、5か月ぶりの低水準となっている。

また、「SPDRゴールド・シェア」の現物保有量は9月28日現在、昨年12月末と比べ180.71トン減少している。 - 27日のNY金は小幅高、パウエル米FRB議長の議会証言を控え9月28日 08:5527日のNY金は小幅高。中心限月の期近12月限の清算値(終値)は前日比0.30ドル高の1752.0ドル。

米連邦準備制度理事会(FRB)による年内の量的緩和の縮小(テーパリング)開始見通しや米利上げ開始時期の前倒し観測などを受け、米長期金利の指標となる10年債利回りが上昇。最近の米経済指標が堅調なこともあり、対主要国通貨でのドル高が進行し、ドル建てNY金は一時下落。その後は、中国不動産大手、中国恒大集団の経営危機を巡る懸念を背景に、安全資産としての買いが入り値を戻したが、全般的に弱含みの展開となった。

また、28日にはパウエル米FRB議長の議会証言やイエレン米財務長官の議会証言を控え、今後の金融政策に関する新たな手掛かりが得られるか発言内容が注目されていることも、市場の様子見姿勢を強めている。 - 27日の金ETFは減少9月28日 08:31ニューヨーク証券取引所に上場されている世界最大規模の金ETF「SPDRゴールド・シェア」現物保有量は、9月27日時点で前日比3.2トン減の990.32トンと、2020年4月8日(988.63トン)以来、5か月ぶりの低水準となった。

また、「SPDRゴールド・シェア」の現物保有量は9月27日現在、昨年12月末と比べ180.42トン減少している。 - 24日のNY金は上伸、中国恒大集団を巡る懸念を背景に9月27日 08:4324日のNY金は上伸。中心限月の期近12月限の清算値(終値)は前日比1.90ドル高の1751.70ドル。

中国不動産大手、中国恒大集団の経営危機を巡る懸念から安全資産として買われて上伸した。しかし、米連邦準備理事会(FRB)が早ければ11月にもテーパリング(量的緩和の縮小)に着手する可能性があることや、米国の利上げ開始時期の見通しが開始時期が2023年から22年に前倒しされ、米長期金利が上昇したことが、金利を生まない資産である金の弱材料となり、上値は押さえられた。 - 24日の金ETFは小幅増加9月27日 08:33ニューヨーク証券取引所に上場されている世界最大規模の金ETF「SPDRゴールド・シェア」現物保有量は、9月24日時点で前日比0.87トン増の993.52と、小幅に増加した。 また、「SPDRゴールド・シェア」の現物保有量は9月24日現在、昨年12月末と比べ177.22トン減少している。

※ 当社提供のs情報について

本サービスは、投資判断の参考となる情報の提供を目的としたものであり、投資勧誘を目的として提供するものではありません。投資方針や時期選択等の最終判断はご自身で判断されますようお願いいたします。なお、本サービスにより利用者の皆様に生じたいかなる損害についても、第一商品は一切の責任を負いかねますことをご了承願います。